Уолл-Стрит может метаться в панике по поводу рецессии в следующем году, но на сырьевых рынках картинка пока прямо противоположная. Аналитики почти единогласно считают, что спрос на нефть, энергоресурсы, пшеницу и другое сырье будет расти до 2023 года, а предложение будет стараться не отставать.

Сильный доллар разрушает нефтяной рынок и опрокидывает технические расчеты

К сожалению, сильный доллар серьезно мешает закупщикам сырья по всему миру. И это будет иметь свои негативные последствия для мировой экономики.

Однажды Джон Коннэлли сказал, что доллар – «это наша валюта, но это ваша проблема». Спустя полвека мы вновь испытываем на себе все связанные с этим фактором последствия – вновь и вновь повторяя один и тот же сценарий.

Но во времена Коннэли Америка была заинтересована в дешевом долларе. Сейчас, похоже, корзина валют – это последнее, о чем думают американские политики. И в результате доллар США колеблется на уровне 20-летнего максимума по отношению к другим основным валютам, создавая огромные проблемы для всех за пределами Америки, покупающих товары, номинированные в долларах.

С тех пор как Коннэли постарался на благо удельного веса доллара, почти все торгуемые на биржах сырьевые инструменты, кроме трех, оцениваются именно в долларах. И это проблема в первую очередь для реального сектора.

Доллар и сырье - сага о Форсайтах

Как правило, сильный доллар означает более низкие цены на сырьевые товары. Фактически привязка к доллару позволяет смягчить и стабилизировать условия закупок, когда доллар компенсирует сырьевые дыры, что особенно важно для более бедных стран.

Как работает связка валют и товаров?

Например, в последний раз, когда мир столкнулся с ростом цен на нефть, это было парадигмой симбиоза. Так, в 2008 году стоимость Brent подскочила до рекордно высокого уровня в 147,50 доллара за баррель, что нанесло удар по финансам многих стран. При этом доллар упал до рекордно низкого уровня по отношению к валютам основных торговых партнеров США, что несколько смягчило ситуацию для импортеров. Для многих стран-импортеров нефть оказалась действительно дорогой... но в местной валюте это было терпимо.

Проблема в том, что, вероятно, впервые эта система сдержек и противовесов дала сбой.

Сырая нефть из-за конфликта на Украине, карантина в Китае и несвоевременно заключенных контрактов на фьючерсы Европой выросла на 70% в прошлом году, и в настоящее время торгуется на уровне около 120 долларов за баррель.

Но и доллар с середины 2021 года прибавил около 10%.

Это на самом деле огромная проблема.

Вследствие этого перекоса платежный баланс во многих странах-импортерах нефти, особенно в Африке, Латинской Америке и Азии, безбожно нарушен. Например, валюта Малави, одной из беднейших стран Африки, недавно обвалилась на 25% за одну торговую сессию. Шри-Ланка, одна из беднейших азиатских стран, находится на грани дефолта.

Иными словами, разрыв в возможности платить за нефть (и другие сырьевые инструменты) между развитыми странами и странами третьего мира становится все более серьезным.

Даже те, кто может позволить себе платить заоблачные цены в местной валюте – страны ЕС, например, - испытывают огромное экономическое бремя высоких цен.

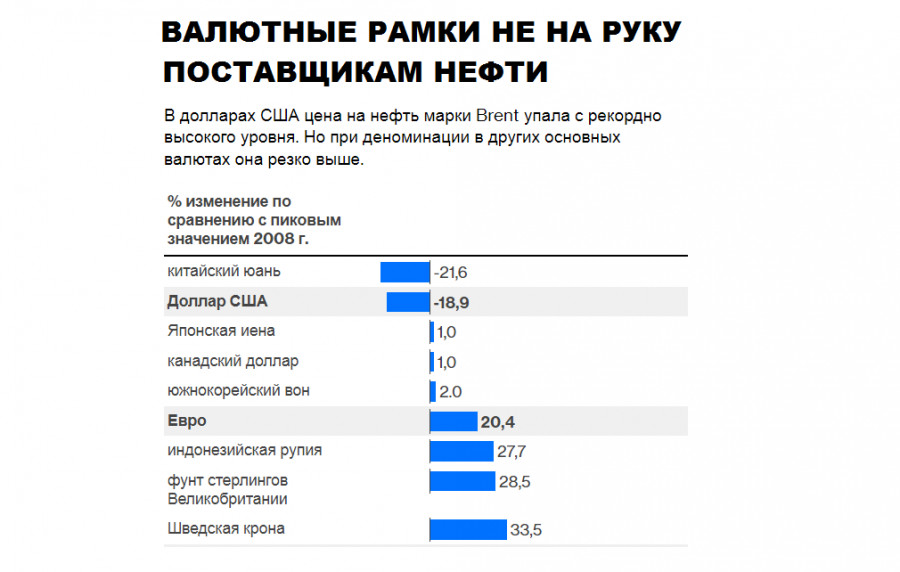

На фоне ажиотажного спроса на нефть мало кто обращает внимание, что на самом деле цена, допустим, на тот же Brent примерно на 20% ниже исторического максимума в 2008 году.

Отчасти это следствие все той же покупательской горячки, вследствие чего энергоресурсы перетекают из рук в руки по рекордным ценам, если выражать их в местной валюте для стран, на долю которых фактически приходится не менее 35% мирового спроса на нефть.

Например, Индия, третий по величине потребитель нефти в мире после США и Китая, платит на 45% больше, чем это было в 2008 году – из-за резкого обесценивания рупии по отношению к доллару. Страны Евросоюза в настоящее время платят около 111 евро (119 долларов) за баррель по сравнению с 93,5 евро в июле 2008 года. Великобритания сталкивается с аналогичной проблемой: Brent достиг пика около 74 фунтов (92 доллара) за баррель в 2008 году; сегодня он обходится британцам в оптовой закупке по 95 фунтов.

Йена слаба как никогда ранее, так что и Япония имеет ту же глобальную проблему. И в итоге список стран, пытающихся покрыть расходы на топливо, можно расширять до многих десятков.

Но и это не вся подноготная вопроса.

Помимо внутренних экономических потрясений, рекордно высокие цены на нефть в местной валюте имеют значение для самого энергетического рынка.

Запредельные цены неизбежно ведут к падению спроса. Тем более этот спад все более вероятен из-за прогнозов относительно рецессии, а кое-где – и стагфляции. Условно говоря, чем выше стоимость энергоресурсов, тем больше предприятий будут повышать цены на конечную продукцию. Цены на товары отпугнут покупателей, и спрос упадет. Предприятиям придется сокращать производство. Это и есть вторичные эффекты подобных ситуаций.

Зная об этом, нефтетрейдеры старательно ищут признаки разрушения спроса – точку, в которой более высокие цены приводят к сокращению потребления.

Нефть устойчиво растет?

Интересно, что если смотреть графики в отрыве от курса доллара, можно прийти к выводу, что цены на нефть не собираются падать даже отдаленно.

На данный момент спрос на нефть остается устойчивым, чему способствует неудовлетворенное потребление по мере выхода мира из пандемии. Но поскольку значительная часть мира уже столкнулась с рекордными ценами, спрос скоро развернется и начнет падать.

Если говорить о пропорциях, то 10%-й рост доллара добавляет примерно 20 долларов к стоимости каждого барреля, и вполне может привести к цене около 150 долл. за баррель, считают аналитики GoldmanSachsGroupInc.

Некоторые опасаются, что и это не предел: к концу 2022 года нефть подорожает до 175 или даже 180 долларов за баррель из-за неудовлетворенного спроса после пандемии и европейских санкций против России. И шок не закончится в этом году.

Так, 15 июня Международное энергетическое агентство публикует свой первый обзор баланса спроса и предложения на нефть в 2023 году, но уже инвесторы все больше сосредотачивают свое внимание на следующем году. Ведь пора заключать уже декабрьские контракты Brent 2023 года, которые должны обеспечить северное полушарие энергоресурсами на будущую зиму. И торгуются они сейчас почти до 100 долларов дороже – явный признак того, что трейдеры считают, что напряженный рынок продолжится.

Аналитики, пророчащие заоблачные цены на нефть, аппелируют к периоду между 2011 и 2014 годами: цены на нефть в этот период ни разу не поднимались до рекордно высокого уровня 2008 года, но по-прежнему оставались выше 100 долларов почти без перерыва более 40 месяцев подряд. В 2022 году цена на нефть марки Brent уже составляла в среднем 103 доллара за баррель, что выше среднегодового показателя 2008 года, составлявшего 98,50 доллара за баррель. В следующие шесть месяцев цены могут еще вырасти, считают они.

Не добавляет оптимизма ситуация в России. Нефтетрейдеры не без оснований полагают, что Россия сократит добычу нефти на 1–1,5 млн барр. в следующем году. И ОПЕК практически не имеет возможностей перекрыть эту необходимость. Резервы стран были распечатаны еще в прошлом году. И теперь потихоньку истощаются.

Но если эти цены сохранятся, давление на мировую экономику окажется непосильным. Прогноз роста цен на нефть в долгосрочной перспективе усилит глобальное инфляционное давление и подорвет маржу производственных компаний. Да, к тому времени контракты на нефть уже будут заключены по высоким ценам – сегодняшними фьючерсными контрактами. Но спотовая нефть будет падать. Не на этот ли сценарий рассчитывал Евросоюз, отказываясь заключать контракты на поставку энергоресурсов к зиме 2022 года? Очень похоже на то. Да, они ошиблись. Но вполне вероятно, что лишь сроками. Сама схема сработает, просто рынки оказались прочнее, чем рассчитывали евроэкономисты.

Кто выигрывает от этой ситуации?

Конечно же, производители, как и страны-поставщики нефтересурсов.

Например, выгода для ОПЕК+ от высоких цен очевидна. И если в 2007 году саммит картеля выражал беспокойство по поводу слабого доллара, то сейчас ребята всем довольны.

Страны-производители нефти также остаются в хорошем плюсе: торговля нефтью позволит им пополнить свои бюджеты и тем самым компенсировать ущерб, нанесенный пандемией, русско-украинским конфликтом и другими глобальными факторами.

Бесконечный рост - маловероятный сценарий

Но все это до поры до времени. Ведь Федеральная резервная система готова повышать процентные ставки дальше и быстрее, чем ее коллеги из центральных банков. Так что валюта США, похоже, будет продолжать расти. И это главная причина для нефтяного картеля усерднее работать над сдерживанием цен. К сожалению, пока рынок диктует свои цены, и производители торопятся продавать фьючерсы по максимальным ценам, прекрасно зная, что уже вскоре цены на энергоресурсы начнут откат.

Многие также указывают на то, что резервы нефтеперерабатывающей отрасли также подходят к концу, однако я не считаю это огромной проблемой, поскольку падение спроса снизит нагрузку на заводы, и в итоге система сама себя отрегулирует.

Это действительно самый вероятный сценарий, особенно на фоне затягивающегося конфликта между Россией и Украиной и невнятной карантинной политики КНР.

Сырьевые фьючерсы: альтернативное мнение

Китайские технологии – хорош ли рост?

Перспективы фунта стерлингов выглядят все более мрачными

Не все теряют от сильного доллара: ищем прибыльные сегменты внутри рынка

Инфляция, ее пики и стратегии «по тренду» - какая связь?